提醒您,扣繳單位(公司、機關團體等)發放薪資時,會依照是否為固定薪資,以及受領人是否填寫「薪資所得受領人免稅額申報表」(免稅額申報表),而有不同的扣繳規定。

A. 固定薪資—查表扣繳

員工受領固定薪資時,如已填寫免稅額申報表,並提供給扣繳義務人,可享有按照「薪資所得扣繳稅額表」扣繳薪資的扣繳稅額。

申報表主要會統計薪資受領人的受扶養親屬數量,而提高薪資的起扣標準。例如:依據113年度薪資所得扣繳稅額表,薪資受領人如無配偶及受扶養親屬者,起扣標準為新臺幣(下同)88,501元。但如有1位配偶或扶養親屬,則起扣標準為96,501。超過起扣標準,雇主才須從發給員工的薪資中代扣稅款。

B. 固定薪資—未填表,依5%扣繳

如員工未提供免稅額申報表,雇主按照全月薪資總額扣取5%稅款。但每月應扣繳稅額未超過2,000元,可免予扣繳。意即,如未填免稅額申報表,薪資之起扣點為40,020元。

C. 非固定薪資—依5%扣繳

兼職所得及非每月給付之薪資(例如:年終獎金、三節獎金、結婚補助等),若每次給付金額未達起扣標準 (113年為88,501元),免予扣繳。達起扣標準者,應按給付總額扣取5%稅款。

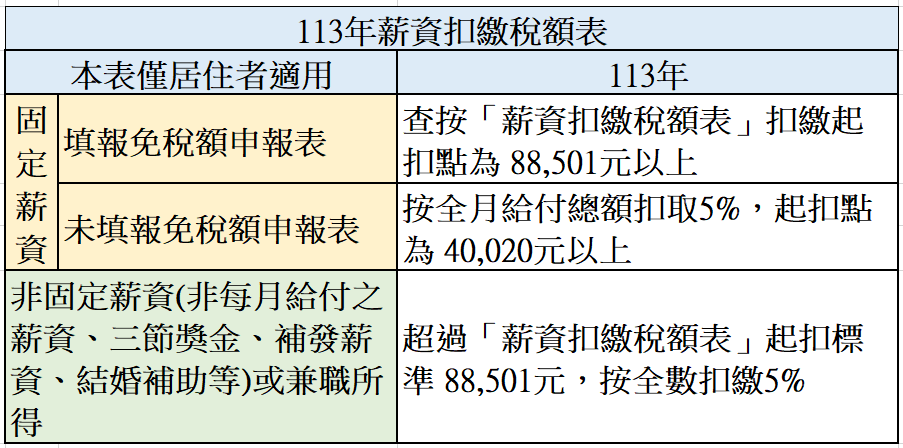

簡表如下:

本篇僅就薪資扣繳作簡要說明,因各類所得適用的扣繳稅率不同,其他類型之所得(例如:執行業務所得、退職所得等)的扣繳規定,可參考《所得稅法》及《各類所得扣繳率標準》。

相關資料參考連結: